|

資産配分が決まったら、その比率で実際に投資を行います。

ここでは、投資後の重要な作業についてご説明します。

それは、実際に投資した資産の配分を、定期的に当初の資産配分に戻す作業で、「リバランス」と呼びます。

そして、リバランスは資産配分を考えた投資を行なう上では、必要不可欠な作業です。

具体的に、リバランスの必要性を見てみましょう。

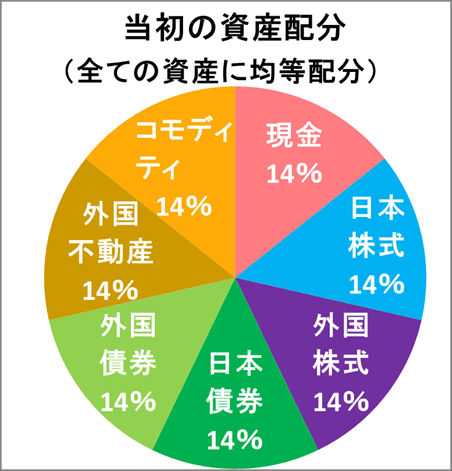

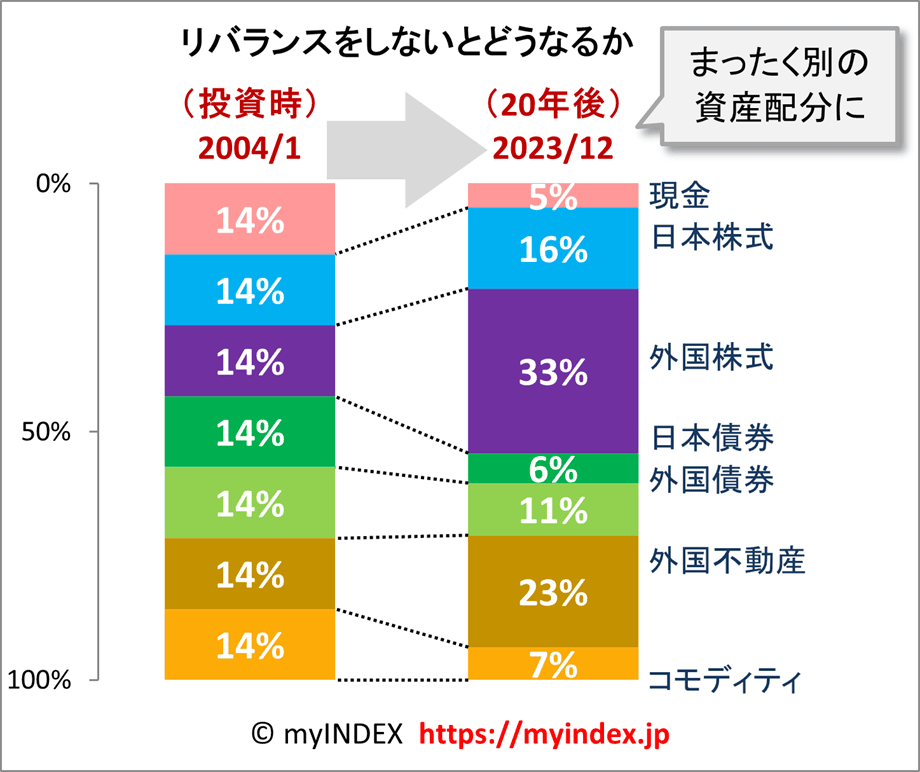

当初の資産配分として、7つの資産に均等配分し、そのポートフォリオで過去20年間運用した場合の実績値で検証します。

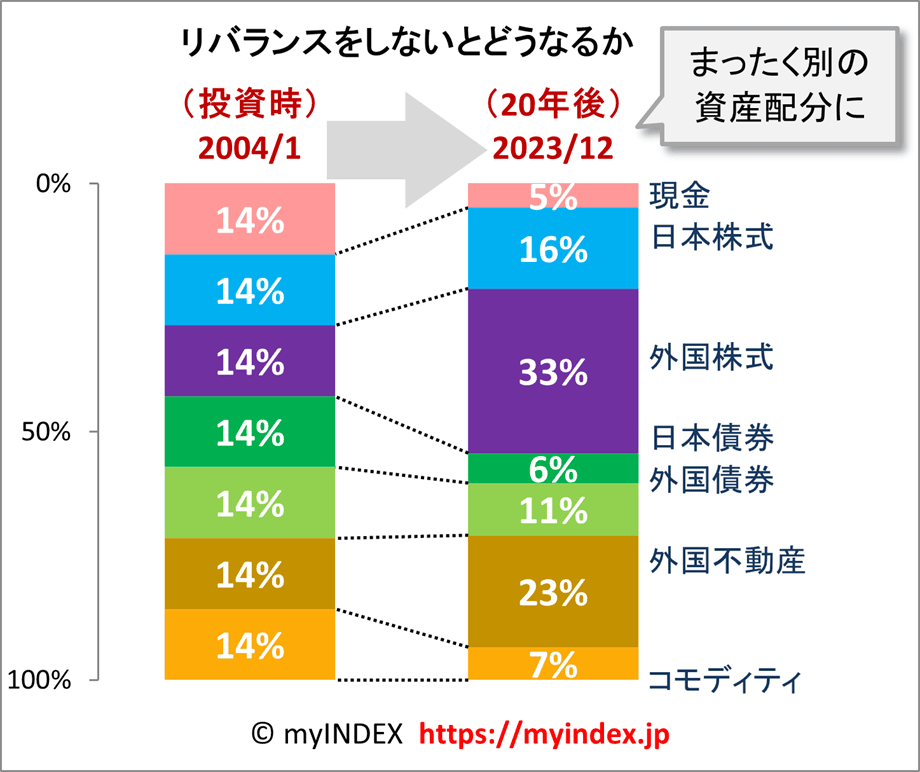

下のグラフはリバランスをしなかった場合に、資産の構成比率がどのように変化したかを表しています。

■リバランスをしないとどうなるか(実績値)

リバランスをしないと、時間が経つほど最初に決めた資産配分とはまったく別の資産配分になってしまいます。

これは、資産ごとに価値が上昇する割合が違うからです。例えば、(過去20年において)外国株式は、年間で平均10%ほど資金が増えるのに対して、日本債券は1%ほどしか増えず、この違いによって年々構成比率が変わるのです。

リバランスとは、このようにズレた構成比率を、当初の比率(ここでは各14%)に戻す作業のことを言います。

具体的には、構成比率の高い資産を売却し、比率の低い資産を購入します。

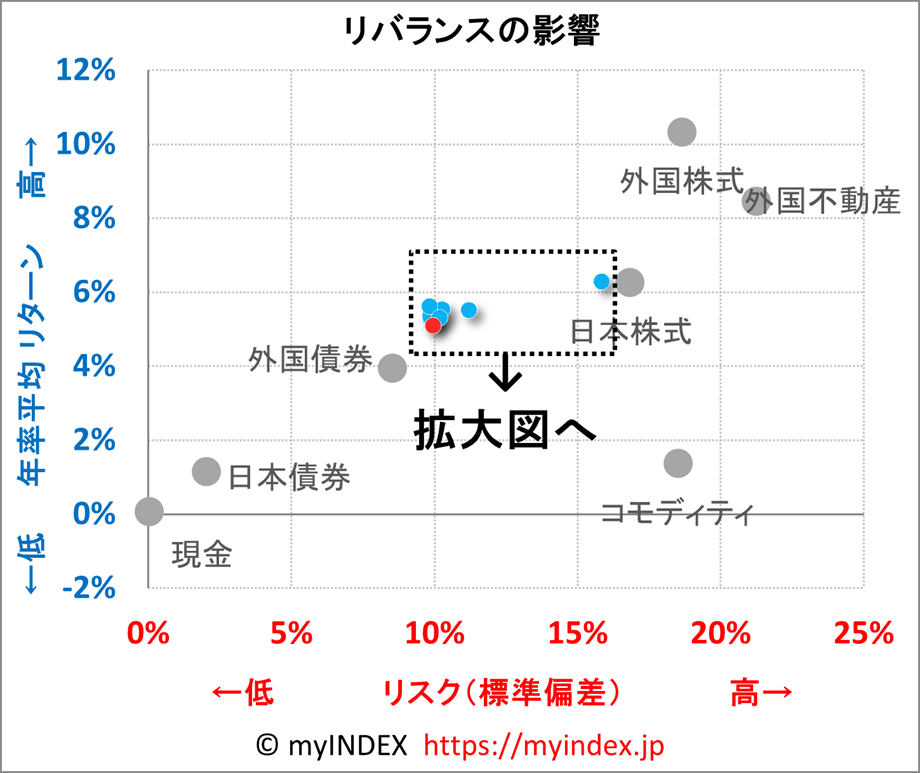

次に、リバランスをした場合と、しない場合のリスク・リターンを比較して見ましょう。

リバランスをする方法は色々ありますが、ここでは下記の9個のパターンでシミュレーションします。

| 内容 | 当初の資産配分 | ||

|---|---|---|---|

| リバランスなし | 最初の投資時以降、まったくリバランスしない |  |

|

| あり | 毎月 | 期間を決めて、定期的にリバランスをする | |

| 3か月に1回 | |||

| 6か月に1回 | |||

| 1年に1回 | |||

| 3年に1回 | |||

| 5年に1回 | |||

| 10%変化 | いずれかの資産が一定比率(%)変化したら、リバランスする | ||

| 20%変化 | |||

(※リバランスのための売買コスト、売却時の税金は考慮せず)

「1年に1回」というのは、投資後1年ごとに全ての資産の比率を、当初の比率(ここでは各14%)に戻した場合です。

「10%変化」というのは、7つの資産のいずれかの比率が、当初の比率(ここでは14%)よりプラスマイナス10%以上変化した場合(この場合24%以上、もしくは4%以下)に、その時点で全ての資産の比率を元に戻した場合です。

下記のシミュレーション結果を見ると、リバランスの方法によってリスク・リターン水準が変わることが分かります。

■リバランスの影響

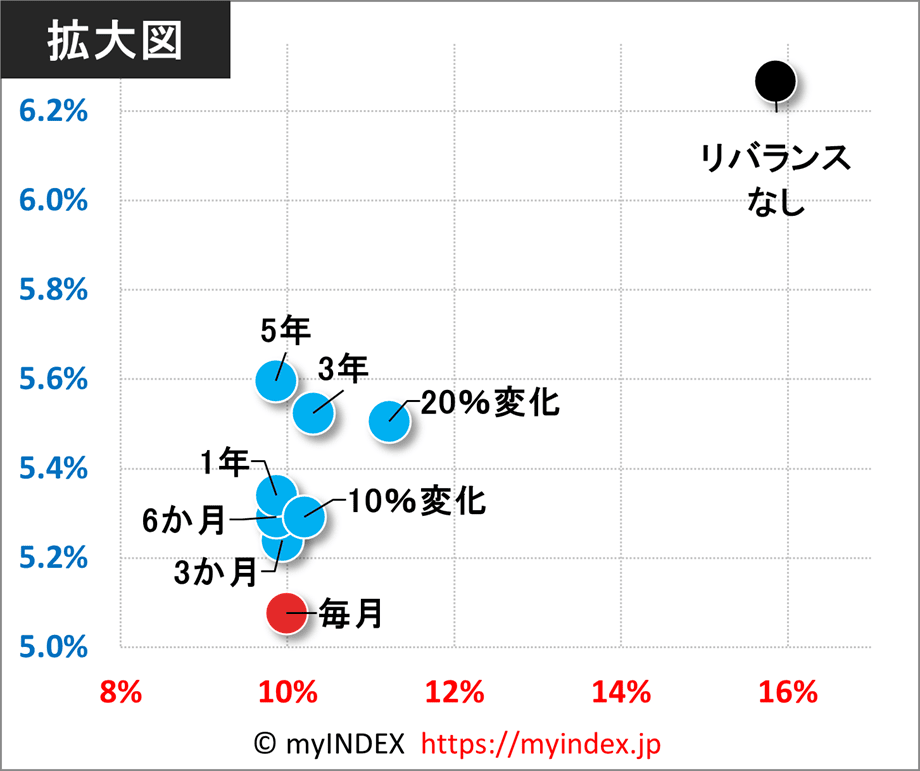

拡大図で、もう少し細かく見てみましょう。

ぱっと見た感じ、リバランスをしたグループがリスク10%あたりに集まっているのに対し、「リバランスなし」は16%にぽつんといます。

リターンにばらつきがあるものの、リバランスをしないとリスクが高くなることが分かります。 これは、ポートフォリオ内のハイリスク・ハイリターンの構成比率がどんどん高まるためです。

※ちなみに、このサイトで過去分析しているポートフォリオのリスク・リターンは「毎月リバランスしている」という前提で計算しています。そのため図中の「毎月」が基準位置であり、常に当初の資産配分を維持し続けている場合のリスク・リターン値を表しています。

では引き続き、これらのパターンで過去20年運用した場合の資産価値を見てみましょう。

それでは、9個のリバランス方法の中ではどの方法が一番良いのでしょう。

実は、これは簡単には答えが出ません。

今回試算した条件においては「リバランスなし」が最も資産を増やしましたが、これは投資する資産や配分比率、運用期間などによって変わってしまいます。そのため、どのようなポートフォリオでも特定のリバランス方法が良い訳ではなく、最適なリバランス方法はポートフォリオごとに違います。

ただ、色々なポートフォリオを試算してみると、下記のような事が分かりました。

次に、今回のシミュレーションでは考慮しなかった重要な事があります。

それは・・基本的にリバランスはリターンを低下させるという事です。

リバランスの際には資産を売買するので、その都度、売買コストと売却時の税金(利益が出ていれば)がかかり、リターンを低下させます。

実際にリバランスを行う際は、リターンが犠牲になるため、頻度を気にしながら行う必要があります。

コストや税金を考えて、まったくリバランスをしないという選択肢を考えるかもしれませんが、リバランスは必要不可欠な作業です。

なぜなら、リバランスをする最大の理由は「当初の資産配分で想定したリスク水準を守る」ことにあります。

もしリバランスをしないと、当初想定した資産配分によって得られるであろうリスク水準とはかけ離れていってしまいます。いつの間にか、自分の取れる範囲以上のリスクを取っていた(逆にリスクを押さえすぎてリターンが小さくなってしまった)、という事態になることが考えられます。

「資産配分を考えた投資」はリスクをコントロールするためのもので、リバランスはそれを維持するための作業です。そのため、この2つは常にセットとして考える必要があるのです。

| ホームへ | ゲストメニュー | ユーザー限定メニュー | サイトについて | お問い合わせ |

|---|---|---|---|---|